فرصت ها و بحث های رمزینه ارزها در اقتصاد ایران با دیدگاه میزانگری

چکیده

در آیندهای نزدیک با گسترش فناوری های مالی (FinTech) تحولات شگرفی در نظام پولی کشورها ایجاد خواهد شد. یکی از این فناوریهای نوین، ارزهای مبتنی بر بلاکچین است که تحت عنوان رمزینه ارزها شناخته میشوند. با توجه به ویژگیهای منحصر به فرد این نوع از ارزها همانند غیرمتمرکز بودن و عدم نیاز به به نهاد مرکزی و ناظر برای انتقال پول (انتقال نظیر به نظیر)، پایین بودن

هزینه های انتقال، ماهیت رمزنگاری شده آن و مشخص نبودن هویت واقعی فرستنده و گیرنده، لزوم بررسی ماهیت این پدیده نوظهور و تنظیمگری مناسب آن توسط سیاست گذاران اهمیت پیدا کرده است. در این مطالعه تلاش خواهد شد نخست به تاریخچه و انواع ارزهای مجازی پرداخته شده و سپس چالش ها و فرصت های رمزینه ارزها با تاکید بر بیتکوین با نگاهی به وضعیت قانونگذاری در سایر کشورها مورد کاوش قرار گرفته و در پایان چارچوبی جامع برای شناسایی ابعاد چالشی ارزهای مجازی جهت استفاده قانونگذار طراحی شده است.

1- مقدمه

با نگاهی به اقتصاد جهانی میتوان مشاهده کرد که سطح معاملات از مرز کشورها عبور کرده و تجارت جهانی با سرعت چشمگیری در حال گسترش است. برای تجارت جهانی به همکاری نهادهای واسط متعددی نیاز است که تعداد بالای این واسطه ها باعث افزایش مشکلات و دشوار شدن معاملات شده است؛ بنابراین فعالان اقتصادی به دنبال یافتن راهکارهایی برای تسهیل بیشتر تجارت جهانی هستند. در این راستا امروزه شاهد آن هستیم که فناوریهای جدید بهطور خاص علم رمزنگاری و شبکه ، تغییرات اساسی را در ساختار اقتصاد جهانی ایجاد کردهاند. ازجمله مهمترین این تحولات میتوان به پدیده نوظهوری به نام ارزهای مجازی اشاره نمود. درواقع ارز مجازی یک سیستم خصوصی برای تسهیل انجام مبادلات بین افراد است، بدون آنکه نیازی به حضور نهاد مرکزی و واسط باشد. در حال حاضر ارزهای مجازی و فناوری مرتبط به آن (سیستم بلوک های زنجیرهای) به سرعت در حال فراگیر شدن هستند)هی و همکاران).

یکی از مهمترین دلایل فراگیر شدن ارز مجازی مزیت های منحصربه فردی است که در اختیار استفاده کنندگان قرار میدهد ازجمله سرعت و کارایی بالا در پرداختها – مخصوصاً پرداختهای برونمرزی – و همچنین حذف هزینه های عملیاتی اضافی که توسط نهادهای واسط دریافت میشود. در کنار مزیتهای مطرح شده، این نوع ارز خطراتی نیز در بردارد که باعث شده است دولتها در قبال آن مواضع متناقضی بگیرند. ازجمله این خطرات میتوان به خطر پولشویی، استفاده در عملیات تروریستی و فرارهای مالیاتی اشاره نمود که همه اینها به دلیل ماهیت رمزنگاری شده این نوع ارزها که در ادامه توضیح داده خواهد شد، بسیار محتمل است. فراگیر شدن این ارزها منجر شده است که یکی از معروفترین آنها به نام بیتکوین وارد بخشی از تراکنشهای مردم ایران شود. لذا لازم است نهادهای سیاستگذار ایران همانند سایر کشورها در خصوص استفاده از این ارزها، قوانین و مقرراتی وضع نمایند تا ضمن استفاده از مزایای ارزهای مجازی، از خطرات احتمالی آنها جلوگیری به عمل آید. این پژوهش از مطالعات آغازین حوزه ارزهای مجازی در ایران محسوب میشود و مهمترین وجه تمایز این پژوهش با سایر مطالعات خارجی که صورت پذیرفته است، نگاه جامع آن به چالشهای موجود در ارز مجازی و ارایه چارچوب اولیهای با تأکید بر اقتصاد ایران، جهت شناخت ابعاد چالشی ارز مجازی است. علاوه بر این، بهرهگیری از مدل تجزیهوتحلیل غلطان)متحرک( برای بررسی ویژگیهای ارز مجازی از دیگر تمایزات این مطالعه با سایر پژوهشها در این حوزه است.

پژوهش پیش رو پس از معرفی اجمالی تاریخچه، انواع ارزهای مجازی، سازوکار فنی ارزهای مجازی، نگاهی جامع بر مزیت ها و چالش های آنها داشته است و در آخر نیز با مرور تجارب قانون گذاری ارزهای مجازی در کشورهای جهان، چارچوبی جامع برایشناسایی ابعاد چالشی ارزهای مجازی جهت استفاده قانون گذار طراحی نموده است.

3- تاریخچه پیدایش و مبانی نظری ارزهای مجازی

برای سیاست گذاری و قانون گذاری در خصوص هر پدیدهای ابتدا لازم است موضوع شناسی جامع و کاملی در رابطه با آن صورت پذیرد تا با شناخت کاملی از ابعاد آن پدیده، بتوان قوانین و مقررات مناسب را طراحی نمود. لذا در این بخش نخست به تاریخچه پیدایش ارزهای مجازی پرداخته شده و سپس واژه شناسی انواع ارز مجازی پرداخته شده و سپس ساز و کار اجمالی ارز مجازی با تأکید بر بیتکوین تبیین می شود.

-1-3 تاریخچه پیدایش ارزهای مجازی

در جوامع اولیه انسان قادر نبود به تنهایی کلیه نیازهای خود را تأمین نماید و با توجه به نیازهای انسانی، دادوستد کالا شکل گرفت و اولین پول یعنی پول کالایی به وجود آمد. به تدریج مشکلات پول کالایی موجب شد که انسانها از کالاهایی برای این امر استفاده کنند که قابلیتهای بهتری داشته و سپس از فلزاتی مانند مس، آهن، نیکل، برنج، نقره و طلا استفاده کردند که به دلیل امتیازات نقره و طلا سایر فلزات از رده خارج شدند و سیستم پایه پولی دوفلزی به وجود آمد. سیستم دوفلزی نیز بعدها دچار اشکالاتی شد و کشورها به سمت پایه پولی تک فلزی طلا یا نقره روی آوردند. مشکلات این نوع پول نیز باعث شد که پول کاغذی )اسکناس( و پول اعتباری جایگزین پول فلزی شده و در حال حاضر نیز شاهد هستیم که پول الکترونیکی جای خود را در جامعه باز کرده و در آینده شاهد حذف اسکناس خواهیم بود.) تفقدی اسراری، 1332 : ص 115)

درواقع با گسترش فناوری اطلاعات، پول الکترونیکی پا به عرصه اقتصاد گشود که ماهیت آن همان اسکناس های کاغذی است اما از حالت فیزیکی و ملموس به یک سری اعداد و ارقام داخل کامپیوتر و شبکه تبدیل شده است. به عبارتی پول های الکترونیک یا دیجیتال، مکانیسمی جدید در پرداخت اسکناسهای متداول بانکی هستند؛ اما در سالهای اخیر، پولی پدید آمد که به طور ذاتی با اسکناسهای بانکی بدون پشتوانه تفاوت میکند و یک واحد سنجش جدید را با سازوکاری کاملاً متفاوت و منحصربه فرد به نام »ارز مجازی« با خود به همراه آورده است.

ایده ارزهای مجازی به تحقیقات دیوید چام و استفان برندز در سال 1983 باز میگردد. محققان دیگری همانند آدام بک ، الگوریتم درهم سازی )هش ( را توسعه دادند. تا آنکه ویدای پروتکل ارز رمزگذاری شده را پیشنهاد نمود. ویدای که یک متخصص حوزه فناوری اطلاعات است، مفهوم ارز مجازی را، به معنای ارز رمزنگذاریشده ، اولین بار در سال 1998 ، در تارنمای شخصی خود به عنوان یک ایده طرح نمود. مقصود او از این پیشنهاد، تسهیل امور مالی و ایجاد پولی بدون حضور واسطه ها بود )بانک مرکزی اروپا 1 :2112 ،.) ص 4درواقع این ایده به دنبال فعال کردن پولی خصوصی بود که در میان کاربران خود با گسترهای جهان شمول و مجازی کاربرد داشته باشد و از سوی دیگر، نهادهای حاکمیتی و ازجمله بانک مرکزی در کنترل آن دخالتی نداشته باشند. در طول سال های مختلف این ایده در قالبهای مختلف، عموماً توسط متخصصین حوزه فناوری اطلاعات مانند هال فینی 2، پیگیری شد. در اکتبر سال 2008 ، فردی به نام ساتوشی ناکاماتو در مقاله خود طرح سیستم پرداخت نظیر به نظیر را به طور عملیاتی مطرح نمود. در سال 2009 ، بیتکوین.) به عنوان اولین واحد پول مجازی و نمونه موفق عملیاتی طرح های سابق معرفی گردید)سلیمانی پور، 1336 : ص 4)

-2-3 انواع ارز مجازی

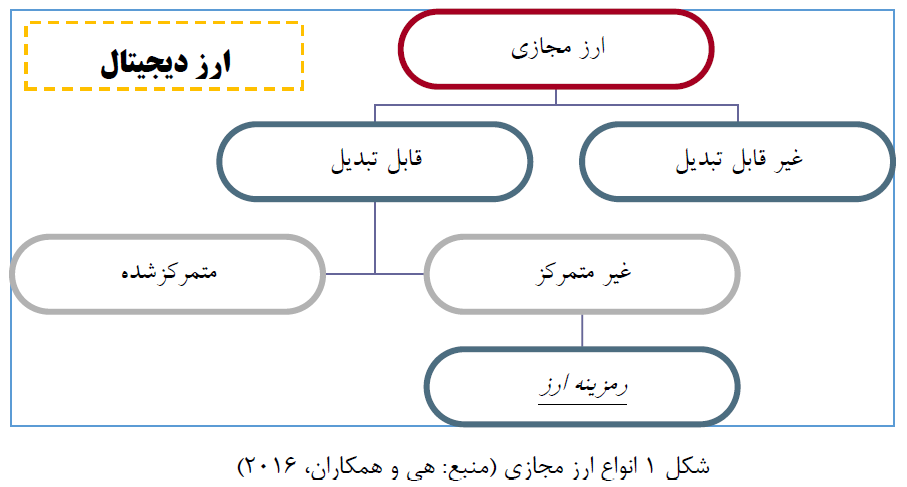

ارز مجازی یک مفهوم عام برای انواع گوناگونی از ارزها است. همانگونه که در شکل (1) مشخص است ارز مجازی از این جهت که غیرملموس است نوعی ارز دیجیتال محسوب میشود و وجه تمایز آن این است که پول دیجیتال نماینده اسکناسهای بانکی میباشد که فقط سازوکار آن غیر فیزیکی شده است درحالیکه ارز مجازی هیچگونه ارتباطی با پول بانکی نداشته و یک ارز جدید با سازوکار منحصربه فرد و با پشتوانه حل الگوریتمهای ریاضی است. البته گاهی در مقالات علمی به جای پول مجازی، پول دیجیتال به کار برده چراکه واژه» مجازی «، مفهوم منفی را در مقابل » حقیقی « به ذهن متبادر میکند )چون ، 2015).

همچنین شکل (1) گویا این مطلب است که ارز مجازی به دو دسته »قابل تبدیل «و »غیرقابل تبدیل « تقسیم میشود بدینکه معنا که آیا میتواند به پول واقعی تبدیل شود یا خیر. ارزهای مجازی غیرقابل تبدیل به هیچ عنوان امکان تبدیل به پولهای بانکی را ندارند؛ همانند پولهایی که در بازیهای رایانهای یا موبایلی کسب میشوند و فقط امکان خرج در همان بازی را دارند و اصطلاحاً به آنان» سکه بازی « میگویند. این ارزها صرفاً به صورت متمرکز هستند یعنی یک نهاد مرکزی )به طور مثال سازنده بازی( آن را انتشار میدهد، قانونگذاری مینماید و دفتر کل را نزد خود نگاه میدارد که E-gold معروفترین مثال از این دسته است؛ اما در امکان تبدیل به پولهای حقیقی و بالعکس را دارد و از آن برای خرید کالا و خدمات حقیقی و » قابل تبدیل « مقابل پول مجازی مجازی میتوان بهره برد. این نمونه رشدیافتهترین نمود پولهای مجازی است و بلوغ پولهای مجازی را نشان میدهد)گو و چو ، 2008) این پول به دو دسته متمرکز و غیرمتمرکز تقسیم شده است. متمرکز بدین معنا است که انتشار و کنترل ارز توسط یک نهاد مرکزی صورت میپذیرد (همانند » وبمانی« (در مقابل پول مجازی غیرمتمرکز، به معنای انتشار و کنترل پول فارغ از کنترل و مدیریت نهاد مرکزی بوده و توسط کلیه افراد موجود در شبکه با بهکارگیری علم رمزگذاری مدیریت میشود. به همین جهت به ارز مجازی قابل تبدیل غیرمتمرکز، رمزینه ارز یا ارز رمزنگاریشده میگویند چراکه کلیه فرآیندهای آن ازجمله انتشار و تایید تراکنشها بهجای اینکه توسط نهاد مرکزی انجام گیرد از طریق کلیه افراد با سازوکار علوم ریاضی و رمزنگاری صورت میپذیرد؛ تأمین امنیت این شبکه پولی غیرمتمرکز که فارغ از هرگونه نظارت و کنترل است، نیاز به یک سازوکار رمزنگاریشده دارد تا اعتماد افراد به آن جلب شود. بهعبارتدیگر در سازوکار این پول نیاز به اعتماد به هیچ نهادی نیست و الگوریتمهای ریاضی و رمزگذاری صحت معاملات را تایید مینمایند و هیچ کاربری نمیتواند در شبکه تغییر ایجاد نماید. این فرآیند بهگونهای است که افراد برای ارسال وجوه باید از یک رمز خصوصی 6 و یک رمز عمومی 7 استفاده کنند. در این سازوکار از علم رمزگذاری استفاده شده است.

3-3 ساز و کار پول مجازی (بیت کوین)

بیت کوین یک شبکه غیرمتمرکز و ارز مجازی است که از یک سیستم فردبه فرد و رمزگذاری شده برای تأیید و انجام تراکنشها به جای اعتماد به یک نهاد واسط استفاده میکند. با اختراع بیتکوین برای اولین بار، پرداختها بدون دخالت و هزینه نهاد مرکزی صورت پذیرفت. بیتکوین همانند سایر پرداختهای دیجیتال همانند پیپل نیست که همان پول بدون پشتوانه )فیات( را با مکانیسم دیجیتال منتقل و پرداخت کند بلکه بیتکوین )پول رمزینه( به خودی خود پولی است که پشتوانه آن ملموس و فیزیکی نیست بلکه در فضای دیجیتال رقم میخورد که بهنوعی کارکردهای اصلی اقتصادی پول را میتواند ایفا نماید )چون، 2015:صص 21-14) در بیتکوین کلیه تراکنشها در یک دفتر کل 3 نوشته میشود. این دفتر کاملاً شفاف بوده و در اختیار همگان قرار دارد و هر فردی در هر زمانی میتواند کلیه تراکنشهای بیتکوین را از این طریق ردیابی کند. به این دفتر که برای همگان در دسترس است بلاکچین (بلوکهای زنجیرهای) میگویند. این در حالی است که طرفین معامله با اسم واقعی خود در دفتر کل قابلردیابی نیستند بلکه از طریق رشتهای از حروف و اعداد نمایان هستند. دفتر کل توسط کلیه اعضای بیتکوین به روزرسانی میشود.

وقتی یک تراکنش انجام میشود در دفتر کل اطلاعات مقدار بیتکوین و فرستنده و گیرنده ثبت میشود که آدرس طرفین معامله بهصورت رشتهای از 26 الی 35 حرف مشخص شده است. زمانی که فردی قصد دارد پرداخت خود را از طریق بیتکوین انجام دهد، اطلاعات تراکنش )مقدار بیتکوین و آدرس فرستنده( به همراه امضا و کلید خصوصی به شبکه ارسال میشود. این اطلاعات در درمیآیند که باید به سایر بلوکها اضافه شوند اما قبل از اینکه به سایر بلوکها متصل شود باید تأیید شود. این » بلوک « قالب یک تأییدیه در سیستم سنتی توسط نهاد مرکزی صورت میپذیرفت که ابتدا حساب شما را چک میکرد که آیا موجودی کافی برای این تراکنش دارید یا خیر و در صورت وجود آن مبلغ را از حساب شما کاسته و بهحساب گیرنده اضافه میکرد؛ اما در این سیستم برای اثبات کار « تأیید تراکنش میبایست عملیات که شامل حل مجموعه ای از مسایل پیچیده ریاضی توسط استخراج گران است را انجام دهند )هالابورا ، 2016 ص 6)

در واقع» بلوک ها «اسناد کامپیوتری هستند که دادههای متعلق به شبکه بیتکوین را بهصورت دایمی در خود ثبت میکنند. یک بلوک، تعدادی از سوابق تراکنشهای شبکه بیتکوین در یک بازه زمانی که در بلوکهای قبلی وارد نشده است را ثبت میکند؛ بنابراین یک بلوک مانند صفحهای از یک دفتر کل یا دفتر ثبت اسناد است. هر بلوک ذرهای از بلوکهای قبلی و آدرس بلوک بعدی را در خود قرار میدهد تا امکان دستکاری بلوکها یا حذف یک بلوک وجود نداشته باشد؛ بنابراین یک بلوک، مخزن دایمی اسنادی است که یکبار ثبت شده اند و دیگر قابلت تغییر یا حذف شدن نیست.

یک مسیله ریاضی به هریک از بلوکها پیوند زدهشده است. استخراجگرانی وجود دارند که بهطور مداوم در حال رقابت بر سر پردازش و ثبت تراکنشهای شبکه بیتکوین هستند. آنها تلاش میکنند که سریعتر از بقیه، بلوک حال حاضر را تکمیل کنند تا به ازای آن، هم کارمزد معاملات را دریافت کنند و هم بیتکوین از شبکه پاداش بگیرند. زمانی که استخراجگر، بلوکی را تکمیل کند، برنده به حساب میآید و اقدام به حل مسایل میکند؛ جواب مسیله بین گرههای استخراج به اشتراک گذاشته میشود و سپس تأیید اعتبار میشود. هر بار که یک استخراجگر یک مسیله را حل کند، بیتکوین جایزه دریافت میکند و میتواند آن را در چرخه شبکه بیتکوین خرج کند. اولین مدرک ثبت شده در بلوک بعدی تراکنش مربوط به جایزهای است که استخراج گر برنده بلوک قبلی دریافت کرده است. مسایل ریاضی به نحوی است که درجه سختی آن نسبت به زمان تعیین میشود؛ یعنی درنهایت مسایل حل میشود ولی میزان محاسبات آن به صورتی تنظیم میشود که با توجه به توان محاسباتی متوسط سخت افزار کامپیوترهای مورداستفاده توسط استخراج گرها کمتر از مدت مشخصی طول نکشد. در واقع سطح دشواری مسیله ریاضی که باید توسط استخراج گر برنده در پایان تکمیل هر بلوک حل شود، نرخ تولید بیتکوین جدید در شبکه را تنظیم میکند (سید حسینی و دعایی ، 1393: 89-84 ).

4- مزیت ها و چالش ها

بررسی جامع مزیتها و چالشهای ارزهای مجازی از این جهت برای سیاستگذاری حایز اهمیت است که در وهله اول، با شناخت مزیتها، رویکرد منع قانونی استفاده از ارز مجازی منتفی میشود و در وهله دوم قانون گذاران با شناخت چالشهای این ارزها درصدد طراحی قوانین و مقررات پیشگیرانه و کنترلکننده برمیآیند. در ادامه تلاش شده است که کلیه مزیتها و چالشهای ارز مجازی به طور کامل و جامع استخراج شود.

1-4- مزایا

.1 آزادی در پرداخت و دسترسی بینالمللی: در پول مجازی پرداختها نظیر به نظیر صورت میگیرد و هیچ واسطهای در پرداخت وجود ندارد. به همین دلیل با این پول میتوان به هرکسی در هر جای دنیا بدون وجود کارمزد نهاد واسط و با سرعت، وجه دلخواه خود را پرداخت نمود)چون،2015 : صص 15-14 ) این قابلیت در کشوری مثل ایران به دلیل وجود تحریمها و دخالتهای کشورهای بیگانه در تعاملات مالی در سطح بین الملل، میتواند مزیت منحصربه فردی به حساب آید و تحولی در نظام مالی کشور ایجاد نماید.

.2 هزینه عملیاتی پایین: یکی از معایب نظامهای متعارف پرداخت در سطح بین المللی، هزینه های معاملاتی بالایی است که توسط نهادهای واسط دریافت میگردد؛ اما در نظامهای نوین پرداخت همانند بیتکوین، به دلیل فقدان نهادهای واسط هزینه های معاملاتی بسیار اندکی وجود دارد و هر فردی بدون نیاز به پرداخت اضافهای میتواند وجه خود را انتقال دهد )بانک مرکزی اروپا، 2015: 19ص).

.3 سرعت بالا در انتقالات بین المللی و فرامرزی: انتقالات در این سیستم به صورت فردبه فرد صورت میپذیرد و به طور میانگین در کمتر از ده دقیقه وجه از حساب فردی به فرد دیگر منتقل میگردد. در صورت نیاز به سرعت بالاتر، هر فرد میتواند با تعریف کارمزدی برای تراکنش خود سرعت انتقال وجه خود را افزایش دهد. درحالیکه در سیستم کنونی، سرعت انتقال وجه به دلیل وجود واسطه های مالی متعدد بالاتر است )مقامات بانکی اروپایی ، 2014: ص17)

.4 عدم خلق پول بیرویه در اقتصاد و کنترل تورم: با توجه به اینکه خلق پول بر اساس سازوکار تعریف شده در بیتکوین، بیش از 21 میلیون واحد امکان پذیر نیست و نیز این نوع پول به صورت غیرمتمرکز بوده و در اختیار بانک مرکزی نیست. لذا امکان خلق بیرویه پول و درنتیجه کاهش ارزش شدید پول و یا تورم افسارگسیخته برای آن متصور نیست. به علاوه در کشورهایی که بانک مرکزی از استقلال لازم برخوردار نبوده و سلطه مالی دولت وجود دارد. امکان گسترش حجم پول به واسطه کسری بودجه های دولت در اقتصاد هست که این مشکل در رابطه با این پول، مشاهده نمیگردد.

.5 استفاده از ارز مجازی در شرایط تحریمی ایران: یکی از مزایای ارزهای مجازی برای اقتصاد ایران، استفاده از آن در شرایط تحریمهای بانکی است. چراکه همانگونه که بیان شد ارزهای مجازی نوعی ارز خصوصی محسوب شده و هیچ نهادی توانایی دخالت در تراکنشهای آن را ندارد. همچنین فرستنده و گیرنده در این سیستم غیرقابلشناسایی است و تحریمهای بین المللی نمیتواند در تعاملات مالی ایران از این طریق به راحتی اثرگذار باشد.

.6 عدم توانایی دولتها در مصادره و بلوکه کردن: در بسیاری از کشورها در شرایط خاص سیاسی و اقتصادی، دولت ها اقدام به مصادره اموال و داراییهای اشخاص حقیقی و حقوقی مینمایند و همچنین در وضعیت تخاصم میان کشورها )همانند تنشهای میان جمهوری اسلامی ایران و ایالات متحده آمریکا( بلوکه کردن اموال امری متداول است. این عدم امنیت در ساختار ارز مجازی امکانپذیر نبوده و حقوق مالکیت اشخاص و دولتها مورد تعرض و دخالت دیگران قرار نمی گیرد.

- 7)) امکان رهگیری و شفافیت: قابلیت رصد و رهگیری مبادلات در بیتکوین از جمله مزایای آن )بدلیل استفاده از بستر زنجیره بلوکی( است که در عین نامشخص بودن فرستنده و گیرنده، رهگیری یک بیتکوین از ابتدا تا انتها میسر خواهد بود.

-

- 8)) امکان انشعاب 1 و ارتقای پروتکل : در شبکه بیتکوین اگر چنانچه قسمتی از اعضای شبکه تصمیم بگیرند که پروتکل نوشته شده در بیتکوین را ارتقا دهند )به طور مثال اندازه هر بلوک افزایش یابد(، میتوان تغییر مد نظر را اعمال نموده و از سیستم موجود جدا شده و ارز دیگری از آن زنجیره به بعد ایجاد نمایند همانند بیتکوین کش.

-

- 9)) مزیت نسبی استخراج بیتکوین: بدلیل ارزان بودن انرژی در ایران نسبت به سایر کشورها، استخراج بیتکوین صرفه بیشتری دارد و میتواند سودآوری قابل ملاحظهای را برای کشور در برداشته باشد.

-

- 10)) عرضه اولیه سکه: عرضه اولیه سکه از روشهای نوین تامین مالی کسب و کارهای نو میباشد که از طریق ارزهای مجازی صورت میپذیرد و این امکان را برای کارآفرین فراهم می آورد تا به دور از طی مراحل سخت و پیچیده، سرمایه اولیه مورد نظر خود را به راحتی تامین نماید.

((صاحبان ایده و کسب و کار که طرحشان توجیه اقتصادی و کارآفرینی را به همراه دارد، تیم ما طرح شما را در هر مرحله ای که باشد، سرمایه گذاری و بودجه مورد نیاز را در اختیارتان قرار می دهد. از طریق فرم ارایه طرح، ایده کاری خود را برای گروه یثربی ارسال نموده، بعد از بررسی طرح ارایه شده توسط کارشناسان متخصص این گروه و تایید طرح و پروژه (ایده و پیشنهاد شما) مراحل عقد قرار داد صورت می گیرد.))

-

- 11)) قراردادهای هوشمند: یک قرارداد هوشمند پروتکلی ویژه است که برای مشارکت، تأیید یا اجرای مذاکره یا عملکرد قرارداد طراحی شده است. قراردادهای هوشمند اجازه انجام معاملات قابل اعتماد بدون دخالت اشخاص ثالث را میدهد. این معاملات قابل پیگیری و غیرقابل برگشت هستند. قراردادهای هوشمند شامل تمام اطلاعات مربوط به شرایط قرارداد و اجرای تمام اقدامات پیشبینی شده به طور خودکار هستند.